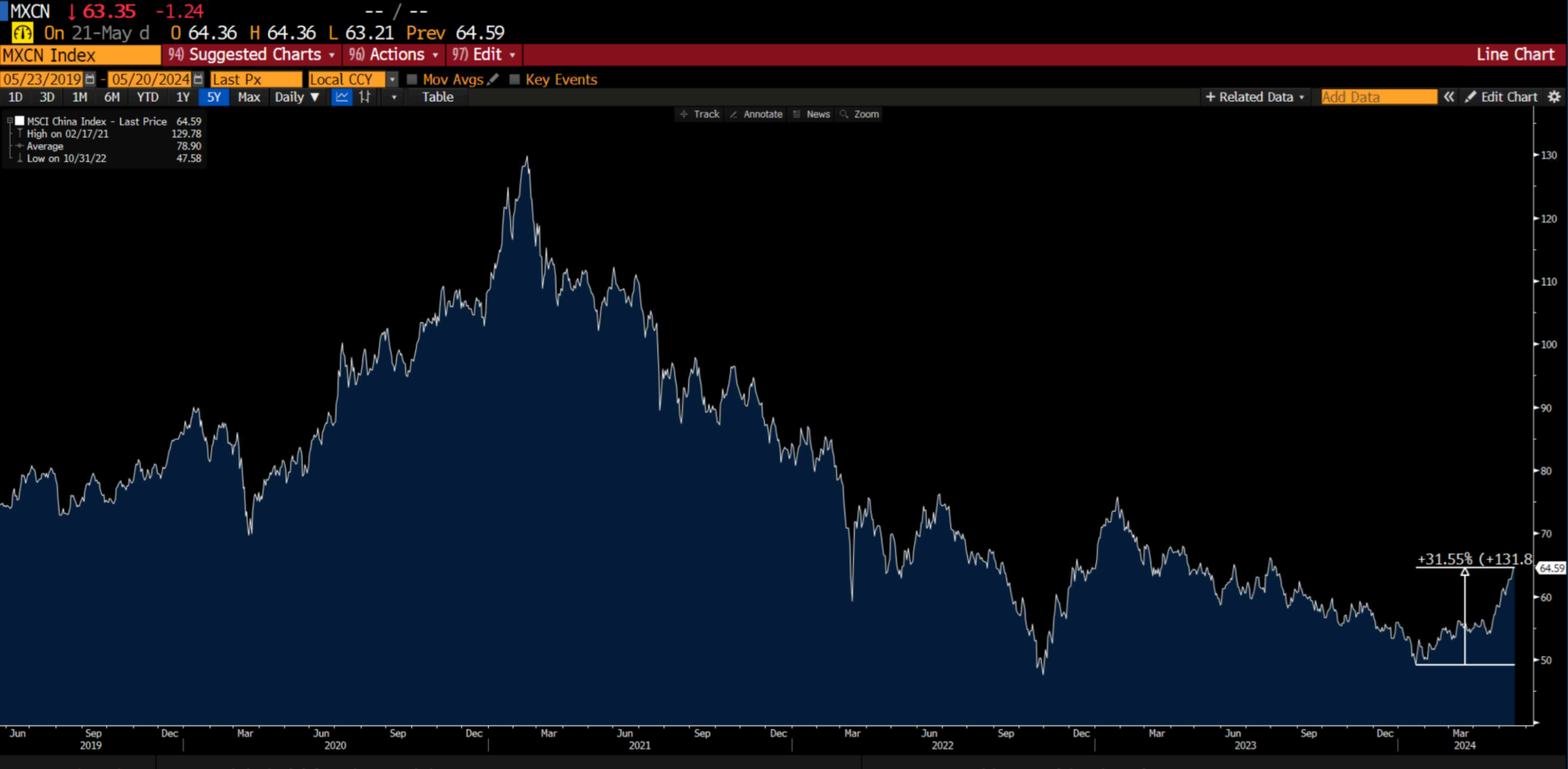

O MSCI China (medido em USD) registou o seu máximo histórico em meados fevereiro de 2021. Desde então, acumulou perdas sucessivas, bastante significativas em alguns períodos, o que se refletiu numa queda acumulada, desde essa data e até 31 de dezembro de 2023, superior a 58%. O valor relativo oferecido pelos mercados acionistas chineses quando comparado com o dos seus congéneres ocidentais foi, por isso, um dos temas destacados pela Golden no seu Outlook para 2024.

O comportamento do mercado acionista chinês no arranque do ano nem foi promissor e o mês de janeiro fica marcado por uma manutenção das expressivas quedas de 2023, registando uma desvalorização de 10%. Contudo, desde que se iniciou fevereiro, o MSCI China regista uma recuperação notável, valorizando cerca de 30% desde os mínimos do ano e acumulando, agora, um ganho de aproximadamente 15% desde o início de 2024.

MCSI China Index (USD)

São vários os catalisadores que sustentam esta melhoria gradual do mercado acionista chinês, desde logo, o desempenho macroeconómico melhor do que o previsto nos primeiros três meses de 2024, com o PIB a crescer 5,3%, superando os 4,8% previstos pelo consenso e os 5,2% registados no trimestre anterior, impulsionado por um aumento das despesas das famílias nos feriados do Ano Novo Lunar e pelas políticas de apoio ao mercado de capitais que têm sido implementadas pelas autoridades do país (reforço dos programas de recompra de ações próprias por parte das empresa cotadas e proibição de vendas a descoberto, entre outras).

A par do desempenho melhor do que o antecipado entre janeiro e março, é ainda de notar que, em abril, as exportações voltaram a crescer, recuperando de forma significativa do recuo verificado no mês anterior, os indicadores de atividade PMI permanecem em território de expansão, com leituras consistentemente acima dos 50 pontos, e a inflação homóloga acelerou pelo terceiro mês consecutivo.

É ainda importante mencionar que se tem assistido a uma melhoria gradual do sentimento dos investidores em relação aos ativos de risco chineses, com diversos gestores de fundos a aumentarem, nos últimos meses, a sua exposição a este mercado acionista, realidade que tem conduzido a um aumento dos inflows de capital estrangeiro no país.

A título de exemplo, na sessão de 17 de maio, os investidores estrangeiros compraram 1.9 mil milhões de dólares em ações classe A (via Hong Kong), um valor assinalável para apenas uma sessão, após Pequim ter anunciado um conjunto de medidas que visam estabilizar o mercado imobiliário, a saber, a flexibilização das regras aplicáveis à concessão de empréstimos hipotecários e a criação, por parte do Banco Central da China (PBoC) de um mecanismo de empréstimos no valor de 300 mil milhões de yuans (42 mil milhões de dólares), destinado a apoiar projetos de habitações subsidiadas pelo governo. As empresas estatais e as autarquias locais serão assim encorajadas a usar estes fundos para adquirir imóveis não vendidos, que serão posteriormente disponibilizados à população como habitação a preços acessíveis.

De recordar que a crise no mercado imobiliário tem fortes implicações na classe média do país, sendo atualmente um entrave à melhoria do sentimento das famílias e, posteriormente, à recuperação dos níveis de consumo interno. Isto porque, face a um mercado de capitais ainda exíguo, o setor imobiliário concentra uma enorme parcela da riqueza dos consumidores chinesas (estima-se que c. de 70%).

Nesse sentido, os investidores esperam que as medidas agora anunciadas marquem o início de uma intervenção governamental mais auspiciosa, capaz de estabilizar a queda dos preços das habitações e reduzir o crescente stock de casas não vendidas, o que a concretizar-se deverá contribuir para a manutenção do otimismo dos agentes económicos em relação aos ativos de risco chineses, sustentando valorizações adicionais.