Quando pensamos em construir um portfolio de ativos financeiros, um dos primeiros conceitos que deveremos ter em conta é a rentabilidade que pretendemos obter e, simultaneamente, o risco que estamos dispostos a assumir para obter essa mesma rentabilidade.

O passo seguinte é a construção/seleção de ativos e, é neste contexto que introduzimos o conceito de diversificação.

A diversificação consiste numa técnica de gestão de risco que tem como objetivo que a carteira seja construída recorrendo a diferentes classes de ativos, de diversas geografias, setores, divisas, etc.

Habitualmente, referimo-nos a esta técnica como “não pôr todos os ovos na mesma cesta”.

Ao implementarmos esta estratégia, temos como objetivo diminuir a dimensão da perda nos momentos de maior stress que afetem ativos específicos, assim como o seu impacto no portfolio como um todo. Assim, caso um dos ativos da nossa carteira seja especialmente penalizado, os restantes irão proporcionar uma “rede de apoio” para o portfolio como um todo. Mas o propósito será também construir uma carteira que consiga maximizar a sua rentabilidade em momentos de subida de mercado.

Dito isto, no momento da construção do portfolio é importante ter presente que existem vários critérios a ter em conta, já que uma escolha aleatória de ativos/mercados não é garantia de alcançar a esperada diversificação que nos irá ajudar a minimizar reduzir o risco da carteira como um todo.

Harry Markowitz foi o pioneiro no desenvolvimento da “Teoria de Portfolio”, em 1952. Este enquadramento, permite quantificar o benefício que é possível alcançar, através do investimento em diferentes classes de ativos com diferentes perfis de risco-rendimento, possibilitando a redução da parte do risco que é diversificável, e otimizando a rentabilidade em função do perfil de risco do investidor.

Introduzimos agora como conceitos para nos ajudar a melhor entender a diversificação, dois tipos de risco: risco idiossincrático, ou específico, e risco sistemático.

Tipos de Risco:

1. Risco Idiossincrático

O risco idiossincrático ou específico é o conjunto de riscos associados a um ativo específico e que pode ser minimizado/eliminado através da construção de um portfolio diversificado construído com instrumentos eficientes, de modo a obtermos exposição a diferentes classes de ativos e mercados.

2. Risco Sistemático

O risco sistemático, conhecido como risco de mercado, é a componente do risco que, por muito que se diversifique a carteira, poderemos atenuar, mas nunca eliminar por completo.

Também uma das ferramentas auxiliares que nos permite a avaliação dos riscos previamente apresentados é o coeficiente de correlação que nos permite calcular a relação entre duas variáveis, podendo posteriormente aferir se a mesma é causal ou aleatória.

Este coeficiente oscila entre +1 e -1, sendo que, se o coeficiente entre 2 ativos é 1, os seus movimentos são sempre proporcionais e na mesma direção. No caso do coeficiente ser-1, os seus movimentos são inversamente proporcionais e no caso de serem 0, significa que não existe uma relação linear entre ambos.

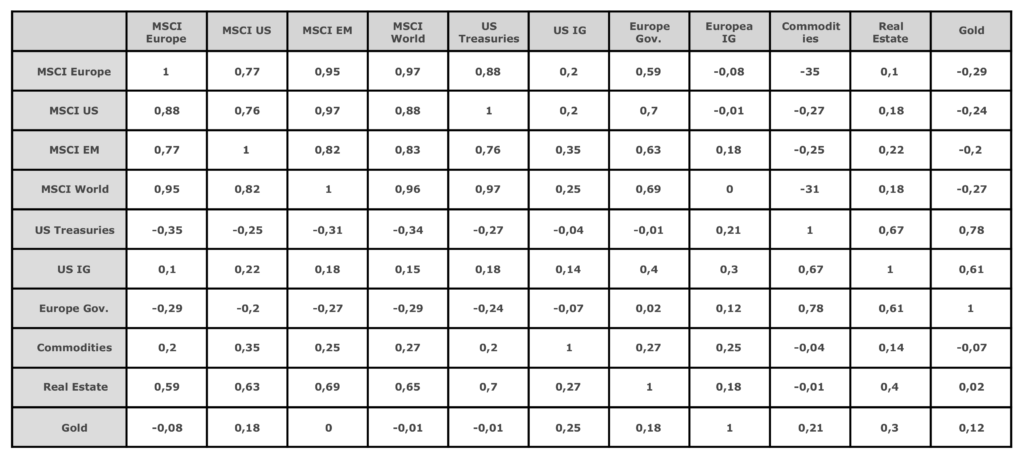

Um método visual para avaliar este conceito previamente apresentado é a construção de uma matriz de correlação.

No quadro anterior, apresentamos uma matriz de correlação, nos últimos 10 anos, sobre as principais classes de ativos e podemos observar que as mesmas não são perfeitas.

Com este ponto de partida, podemos averiguar as sobreposições, tanto por ativos, como setores e países, assim como avaliar se a nossa carteira se adequa ao nosso perfil de risco-rentabilidade.

A mensagem que pretendemos transmitir é que, mesmo que um ativo apresente uma perspetiva de rentabilidade incrível, nunca devemos fazer um “All-In” nem utilizar a famosa frase do personagem Gordon Geeko, interpretado por Michael Douglas, no filme de 1987, Wall Street “Greed, is good.”