Janeiro surpreendeu com um otimismo nos mercados acionistas globais, desafiando projeções pessimistas e levando gestores a aumentar a exposição à classe acionista, impulsionado por dados económicos encorajadores; destacaram-se os ganhos generalizados, particularmente no mercado chinês, e um desempenho positivo nas obrigações mundiais, indicando uma recuperação que se estendeu à dívida corporativa e emergente; enquanto o dólar cedia face ao euro e à libra, e o petróleo registava perdas ligeiras, influenciado pelas expectativas de aumento do consumo chinês e pelo inverno ameno na Europa.

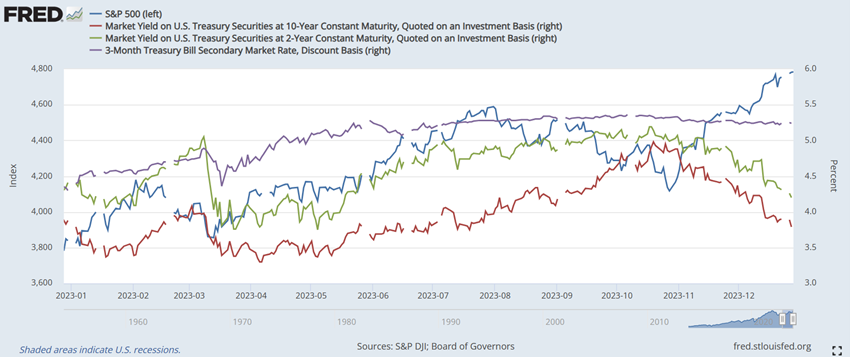

Fevereiro revelou-se um mês desafiador, com o negativo desempenho das classes de ativos marcado pela influência da política monetária restritiva dos principais bancos centrais, alterando expectativas e provocando reações nos mercados, como a queda do S&P 500 e desvalorização no mercado acionista chinês, enquanto as obrigações globais enfrentaram pressões devido a dados de inflação acima das expectativas; porém, com a gestão tática e visão de longo prazo, mantivemos a convicção de um 2023 desafiante, destacando a importância de decisões oportunas para os portfolios dos clientes.

Março trouxe uma diversidade surpreendente nos mercados, com destaque para a queda de bancos nos EUA e a fusão do Credit Suisse com o UBS na Europa, enquanto os bancos centrais, incluindo BCE e FED, seguiram uma política monetária restritiva, apesar de sinais mistos de inflação, delineando um cenário onde, por debaixo dos índices globais, cada classe de ativos revelou a sua própria dança entre ganhos positivos e perdas expressivas.

Em abril, os mercados financeiros comportaram-se como uma montanha-russa emocional, com o Stoxx 600 brilhando sob os holofotes do setor tecnológico dos EUA, enquanto o setor bancário enfrentava desafios contínuos; a economia global dava sinais de desaceleração, refletida nas danças das yields da dívida soberana, e o ouro, como uma estrela reluzente, cruzava a marca dos $2,000/onça, celebrando um retorno triunfante.

Em maio, os mercados financeiros testemunharam um ballet de contrastes, com ganhos notáveis nas ações japonesas atingindo máximos de 30 anos, enquanto as preocupações com a recessão alemã impactaram negativamente o Stoxx 600 europeu, e decisões de aumento de taxas de juro pela FED e BCE foram acompanhadas de expectativas de uma pausa nos EUA, impulsionando uma apreciação global do dólar e uma queda considerável no índice de matérias-primas, liderado pela desvalorização do petróleo devido a preocupações sobre o consumo chinês.

Em junho, os mercados financeiros dançaram uma coreografia de altos e baixos: as ações celebraram ganhos, embora as geografias emergentes tenham feito passos mais comedidos, especialmente devido ao desempenho menos brilhante das ações chinesas; enquanto isso, as obrigações enfrentaram um desafio de perder terreno, exceto nos segmentos de menor qualidade de crédito, numa sintonia que reflete a crescente disposição dos investidores para arriscar e experimentar novos passos ao longo do mês.

Apesar dos desafios económicos e geopolíticos em julho, o otimismo prevaleceu nos mercados, tornando-o um dos melhores meses do ano, com a leitura de que os bancos centrais, como o BCE e a FED, podem moderar a política monetária diante de sinais de desaceleração, impulsionando diversas classes de ativos.

Em agosto, a aversão ao risco inicial devido a preocupações com a economia chinesa deu lugar a uma recuperação nos mercados, com destaque para a normalização das yields e a reafirmação da disposição da Reserva Federal e do Banco Central Europeu para ajustar as taxas de juro, se necessário.

Setembro testemunhou notáveis quedas em ações e obrigações, afetando os rendimentos a 10 anos nos EUA onde atingiram níveis não vistos desde 2007, impactando negativamente as obrigações europeias e os mercados acionistas, enquanto a aversão ao risco impulsionou o dólar, e o petróleo atingiu máximos de mais de um ano.

Outubro trouxe desafios aos mercados, com as ações a refletirem incertezas. Contudo, apesar do início da guerra na Palestina, os investidores mostraram resiliência, encerrando o mês com sinais de recuperação.

Novembro brilhou como um verdadeiro astro nos mercados financeiros, presenteando-nos com o melhor desempenho em diversas classes de ativos em muito tempo, alimentado pela promissora perspetiva de encerramento do ciclo de aumento das taxas de juro pelos principais bancos centrais, prevendo-se cortes para o ano de 2024.

Dezembro trouxe um espetáculo encantador aos mercados, celebrando valorizações generalizadas, enquanto Nasdaq 100 e S&P 500 atingiam notas altas, a dívida desfrutava de um solo estável, o dólar fazia uma dança de baixa, e o petróleo, num enredo tumultuado, encerrava o ano com uma queda de mais de 5%.