As obrigações sempre foram um dos ativos mais aborrecidos do mundo financeiro. Ainda assim, desempenham um papel crucial no desenvolvimento da sociedade, tendo atuado como fonte de financiamento nos primórdios das linhas ferroviárias até à indústria dos carros elétricos, passando pela agricultura e saúde.

As obrigações são a espinha dorsal do mercado financeiro. Para analisarmos a evolução do mercado obrigacionista, temos de revisitar a história até, pelo menos, ao século XII em Veneza. Com o objetivo de resgatar grande parte dos seus navios e alguns cidadãos que haviam sido arrestados e presos pelo Império Bizantino, o Príncipe de Veneza da altura pediu um empréstimo aos seus cidadãos para garantir os fundos necessários. Reunidas tais necessidades, a missão foi em frente, mas fracassou. Veneza ficou impossibilitada de pagar os empréstimos, tornando-os num novo instrumento que pagaria juros no valor de 5% anualmente aos cidadãos. Este novo instrumento tornou-se um sucesso e começou-se a espalhar pelas restantes cidades.

É neste momento que surge também uma primeira grande diferenciação- entre empréstimos e obrigações- sendo que os primeiros, normalmente, estão assentes numa taxa de referência de um banco central, enquanto que as obrigações estão associadas a uma taxa fixa. Outra diferença surge na medida em que as obrigações foram desenhadas para serem negociadas e os empréstimos tipicamente não. Tal negociação é hoje crucial para o crescimento da economia e permite aos credores que transmitam o risco para outra pessoa.

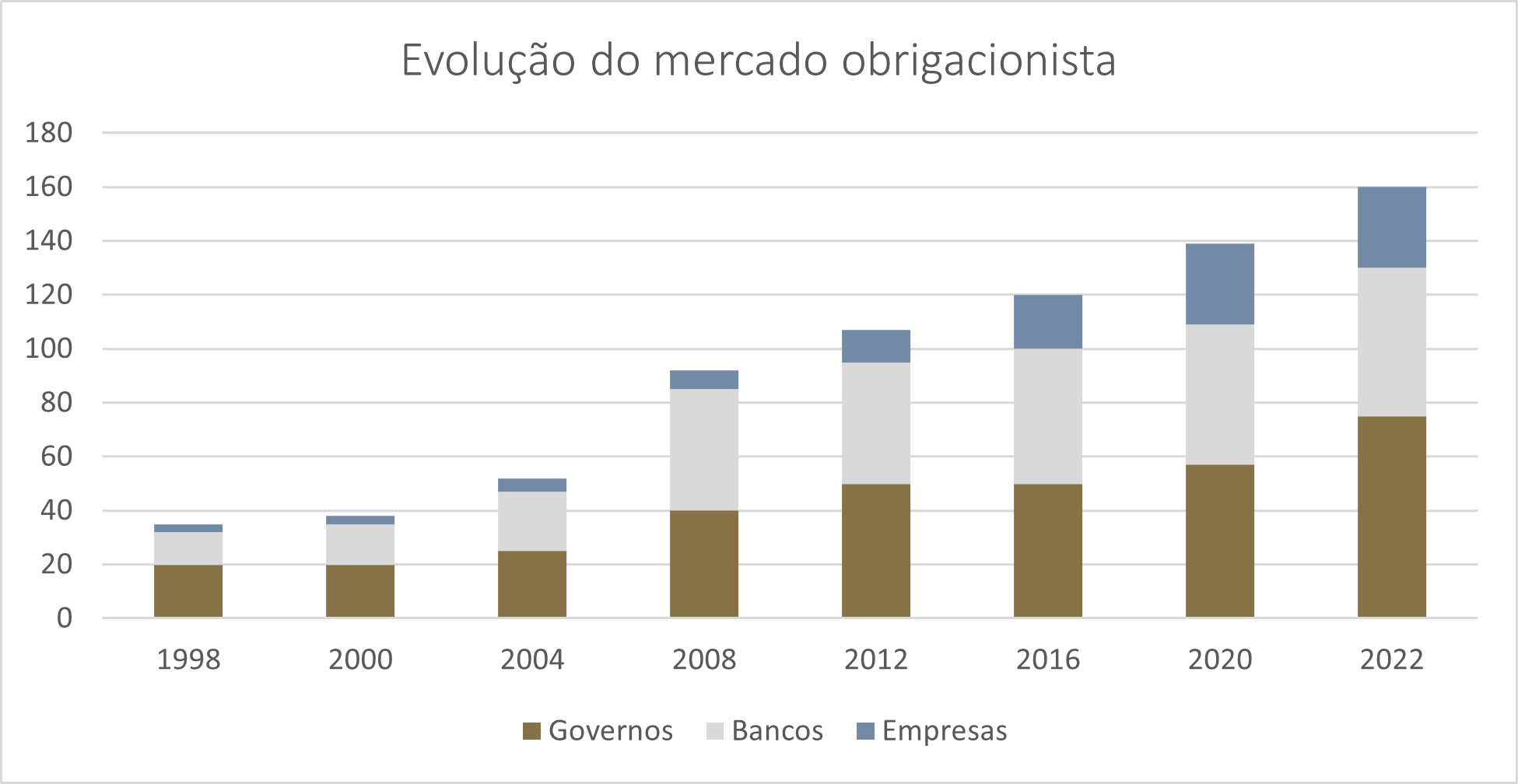

Figura 1- Evolução do mercado obrigacionista em triliões de dólares. Fonte: BIS.

O mercado foi evoluindo e no século XIX os mercados obrigacionistas moldavam a forma como o mundo se organizava. Países com acesso a melhor financiamento estavam mais próximos do sucesso, sendo um exemplo disto a vitória de Inglaterra contra Napoleão, tendo os ingleses conseguido financiamento fundamental para as despesas de guerra através de obrigações estatais. Por sua vez, os Estados Unidos conseguiram comprar o estado de Louisiana e construir milhares de quilómetros de ferrovia e infraestruturas para a industrialização com recurso a obrigações. As obrigações permitiram aos governos e empresas investir a longo prazo, resultando num grande crescimento económico.

Avançando para o pós 2º Guerra Mundial, o mercado obrigacionista, tendo tido um papel crucial no financiamento dos Aliados para as avultadas despesas de guerra, sofreu com os elevados níveis de inflação da década de 50 e 60. A inflação é um desafio para este tipo de ativos de rendimento fixo, uma vez que os juros pagos perdem parte do seu valor real.

Já a década de 80 trouxe uma nova era para as obrigações, tendo sido este período sido caracterizado por uma elevada inflação e juros baixos. Além disso, houve uma liberalização deste mercado, juntamente com um início de uma tremenda revolução tecnológica no mercado.

Por volta desta altura, no banco de investimentos americano Drexel, algo de novo e revolucionário surgia. Michael Milken, baseado no trabalho de Walter Hickman, faz nascer as chamadas obrigações de alto risco (junk bond) que diz respeito à dívida emitida por empresas que não conseguiam obter uma classificação de "grau de investimento" de uma das principais agências de classificação de crédito. Apesar de, de facto, serem arriscadas, elas pagavam taxas de juro tão elevadas que uma carteira diversificada compensava amplamente os investidores pelo ocasional incumprimento. Basicamente, seria o mesmo que comprar um cesto de 10 ovos por 30 cêntimos cada, sem saber se estavam em bom estado, e vender cada um deles por um euro. Eventualmente alguns estariam partidos, mas o preço que se conseguiria por um único ovo compensaria as eventuais perdas noutros. Apesar deste mercado já existir anteriormente, era circunscrito a empresas com enorme sucesso no passado e que num determinado momento estavam a perder receita e precisavam de financiamento. Milken tornou o mercado mais abrangente como forma de financiamento para qualquer empresa. Apesar dos altos e baixos deste mercado, nomeadamente alguns processos criminais face irregularidades nas contas de algumas empresas, tal significou uma grande transformação: grande parte dos empréstimos que eram garantindo por bancos, tornaram-se em emissão de dívida obrigacionista para o mercado.

Outra evolução relevante neste aspeto foi trazida por Lewis Ranieiri. Ele teve a ideia de juntar hipotecas (garantias normalmente associadas a créditos de habitação) em obrigações. Várias agências juntaram-se ao movimento e começaram a desenvolver mais produtos. Tal evolução concretizou-se em títulos que juntavam partes de diferentes hipotecas, com riscos e maturidades diferentes, num só produto. Bem sabemos que esta história acabou de uma maneira não muito feliz, com o crash de 2008. Ranieiri culpou a falta de regulamentação e supervisão. Ainda assim, a ideia fundamental ficou: juntar diferentes empréstimos numa única obrigação, permitindo a diferentes pessoas que precisem de dinheiro a obtê-lo. Feito corretamente, diminui os riscos dos bancos, transmitindo o perigo de estender empréstimos de bancos para mercados.

O mercado obrigacionista tem verificado uma grande evolução e é cada vez mais poderoso. Porém, a importância dos bancos neste processo está a desvanecer. O mercado obrigacionista global situa-se acima dos 140 triliões de dólares. Este valor é inferior aos 183 triliões que se estime que os bancos detenham globalmente, mas muito deste valor é investido em obrigações.

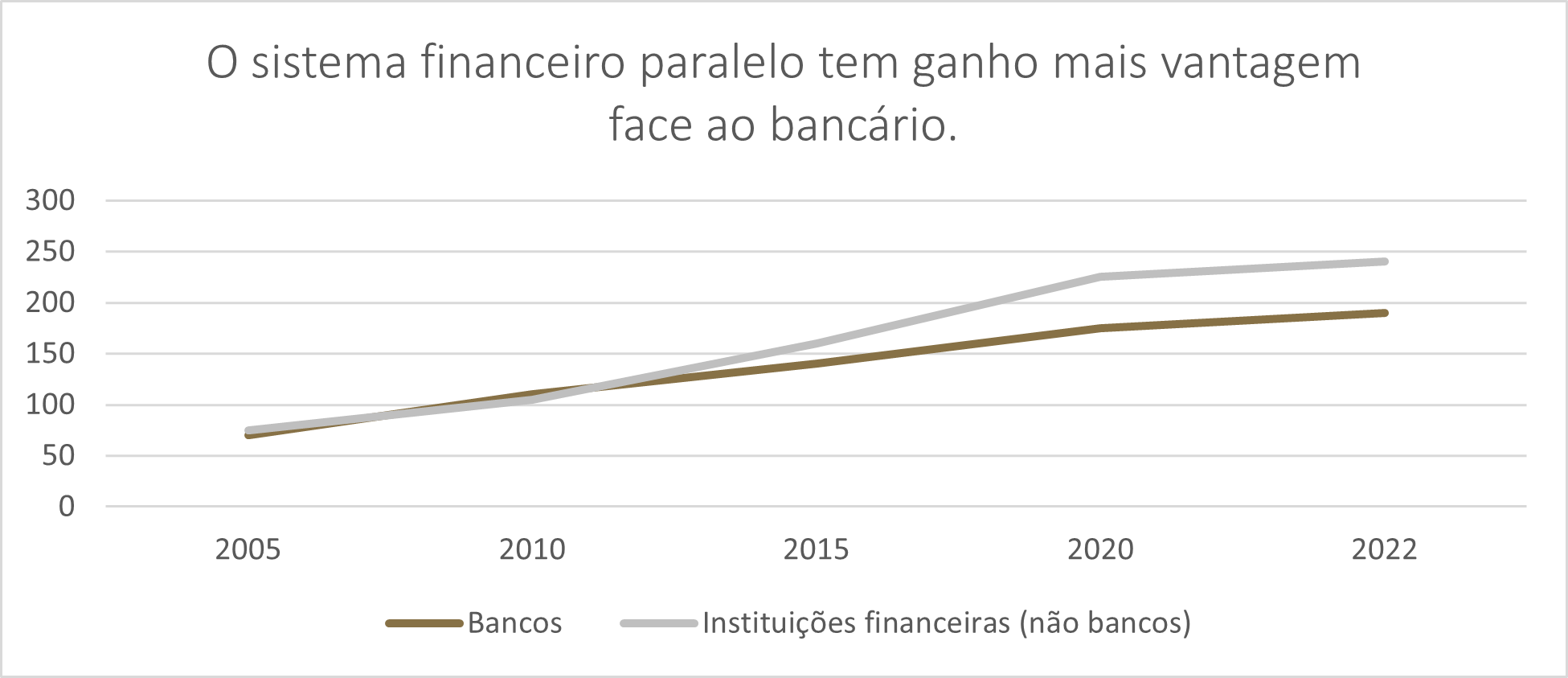

Figura 2- Evolução do número de ativos em triliões. Fonte: FSB

Recentemente, o mercado tem sido bastante testado. Com o ressurgimento da inflação, o grande inimigo dos ativos com uma taxa fixa associada, houve perdas avultadas. Tais perdas rondaram os 10 triliões de dólares, colocando em causa o sistema de pensões do Reino Unido e o sistema bancário regional dos Estados Unidos. Há, portanto, uma necessidade de a regulamentação continuar a adaptar-se aos tempos modernos, nomeadamente face ao crescimento de instituições não bancárias no sistema financeiro, tirando o papel central aos bancos. Este novo segmento já reúne mais de 240 triliões. Colmatar falhas neste setor é complicado. Ainda assim, para o sistema financeiro como um todo, a dispersão do risco das obrigações ser distribuído por mais agentes internacionais no mercado, em vez de um pequeno conjunto de bancos, é positivo. Porém, o risco é como a energia- não desaparece, apenas se transforma (ou neste caso, muda de titular). Com esta dispersão, novos riscos podem surgir que são atualmente desconhecidos.

A pandemia foi um teste à estrutura do mercado. Em março de 2020, o pânico instaurou-se nos investidores que procuraram obter liquidez rapidamente. O problema está que quando muitos querem vender e poucos comprar, os preços baixam e tal impacto fez-se sentir, até no mercado americano. A importância das obrigações do tesouro americano é evidente no mercado obrigacionista (25 triliões), sendo o maior mercado do mundo. Isto deve-se em parte significativa à dominância do dólar nos mercados, pelo que a maioria dos ativos estão associados às emissões de dívida americanas. Servem, então, nos momentos mais complicado como refúgio de um número significativo de investidores.

A Reserva Federal interveio na altura garantindo a compra de obrigações do tesouro americano, estabilizando os mercados e precavendo danos maiores. Tal acalmou os investidores, mas as cicatrizes ficaram. Com isto, ficou provado a crescente influência de fundos de obrigações, em vez dos bancos, nos mercados obrigacionistas. Este facto de que tais fundos levem com as “dores” maiores pode ser até algo bom, tendo em conta o quão dolorosas são as crises no setor bancário, até porque tais fundos costumam usar menos alavancagem.

Ainda assim, as próprias crises nas obrigações também causam bastante sofrimento.

Com o crescimento da influência de fundos de obrigações, foram necessárias adaptações, nomeadamente dos bancos centrais, com novas ferramentas à disposição- como taxas de juro negativas e as políticas de compra de dívida pública e alívio quantitativo (quantitative easing).

A evolução do sistema financeiro é complexa e a descentralização deste setor pode dificultar a monotorização dos bancos centrais, o que abre alguns fossos que podem criar problemas. A economia pode ter como combustível o crédito, pelo que bancos e instituições não bancárias trabalham para o mesmo. Enquanto que os bancos estão altamente regulados e reforçados, fruto de esforços face às crises que surgiram, o mercado obrigacionista tem sido deixado para trás. Convém ter atenção ao mesmo, para evitar problemas maiores.