A queda do Silicon Valley Bank (SVB) fez soar os alarmes nos mercados financeiros, ao relembrar a grave crise financeira que abalou a economia mundial, em 2008, e que teve como epicentro a queda do Lehman Brothers. Contudo, as questões que estão na base da atual instabilidade no sistema bancário norte-americano e europeu são distintas da situação de 2008 (marcada por uma concessão de crédito desregrada e pela subsequente explosão dos rácios de incumprimento dos chamados créditos subprime).

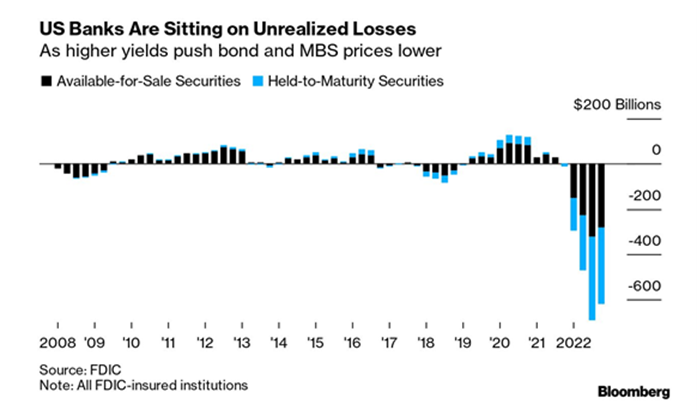

O SVB detinha uma carteira de clientes concentrada, sobretudo, em empresas tecnológicas de pequena e média dimensão e empresas de capital de risco. O sucesso destes negócios ao longo dos últimos anos, conduziu a um acréscimo muito expressivo dos depósitos do SVB, com o banco a aplicar esta liquidez em obrigações de dívida soberana norte-americana com maturidades longas, cujo preço de mercado foi negativamente impactado, nos últimos meses, à medida que a Reserva Federal subia as taxas de juro de referência. Com o agravamento do custo do crédito e perante as crescentes dificuldades dos clientes do SVB em levantarem capital junto dos seus investidores, muitos viram-se obrigados a recorrer às reservas de liquidez que detinham junto do banco, sob a forma de depósitos. Assim, perante estes levantamentos, o SVB foi obrigado a vender muitos destes títulos de dívida, cristalizando as perdas que até aí eram apenas potenciais e registando elevados prejuízos, o que afetou os rácios de capital da instituição. Assim, após uma operação de aumento de capital falhada, que conduziu a uma adicional e significativa quebra de confiança dos depositantes, em 24 horas, os clientes levantaram um quarto dos depósitos totais do banco, situação que tornou inevitável o colapso do SVB.

Ainda que a gestão de risco do portfolio do SVB possa ser questionável (ao aplicar, em investimentos de médio prazo, reservas financeiras de clientes que estavam aplicadas em depósitos a prazo de curto prazo, ou mesmo à ordem, e que poderiam por isso ser exigidas a todo o momento ao banco), a prática adotada em nada se assemelha à crise de subprime de 2008, que, como já foi referido, teve a sua origem na concessão, de crédito hipotecário a famílias com perfil de risco mais elevado e que não apresentavam garantias reais suficientes para fazer face ao financiamento contratado. Assim, num ambiente de desregulação financeira e perante o aumento das taxas de juro, os níveis de incumprimento no segmento subprime dispararam, o que conduziu a uma queda generalizada no preço dos imóveis e obrigou os bancos a reconhecerem perdas substanciais nas suas carteiras de crédito. A 15 de setembro de 2008, o Lehman Brothers, o quarto maior banco de investimento dos EUA, declarou falência, sendo a primeira vítima de uma crise que acabaria por abalar todo o sistema financeiro mundial.

Adicionalmente, e para além da origem distinta, também a forma como as autoridades lidaram com cada um dos problemas é visivelmente díspar. Perante a queda do SVB, a intervenção dos reguladores norte-americanos foi célere, com o anúncio da salvaguarda de todos os depósitos dos clientes da instituição e a disponibilização, por parte da FED, de uma linha de financiamento no valor de 25 mil milhões de dólares, à qual os bancos norte-americanos podem recorrer, utilizando as obrigações do Tesouro que detêm nos seus balanços como colateral (pelo seu valor nominal e não pelo seu atual valor de mercado). Também na Europa, e perante as crescentes debilidades demonstradas pelo Credit Suisse (agravadas pela instabilidade da banca norte-americana), as autoridades suíças foram rápidas a negociar a aquisição desta instituição por parte da UBS, evitando assim a queda do segundo maior banco do país. Em contrapartida, na crise de 2008, a resposta dos reguladores foi complacente e acabou por dar origem ao resgate de diversas instituições financeiras, com recurso a dinheiro dos contribuintes, o que colocou as finanças públicas de muitos países em dificuldades.

Neste sentido, a atual instabilidade em torno do sistema bancário, tanto norte-americano como europeu, não parece ter qualquer paralelo com o que se viveu na crise financeira de 2008. Esta situação resulta sobretudo da inversão mais violenta de que há memória em termos de política monetária dos principais bancos centrais mundiais, numa tentativa de conter o aumento expressivo da inflação. Assim, não obstante a necessidade de ser olhar com cautela para o atual enquadramento, dado que, nos próximos tempos, podem ainda surgir outros bancos em situações mais débeis, a atuação dos principais bancos centrais mundiais perante essas situações será determinante para garantir a estabilidade financeira global. Assim, antecipa-se que a posição a assumir pelas instituições de política monetária será, sobretudo, de maior balanceamento entre as medidas para controle da inflação e de garantia de estabilidade do sistema financeiro.